初心者の頃はチャートが上に行くか下に行くか予想することに主眼を置きがちです

確かにインジケーターなどを使って、チャートがどちらに行くかを予想し的中させる=勝つことに直結するので重要なことです

ですがそれだけではトータルで勝つことはできません

逆に資金管理をうまくできていれば極端な話、トレード回数のうち10%しか勝率がなくてもトータル金額で勝つことができます

この記事では資金管理について解説していきます

資金管理とは

投資やトレードにおける資金管理は、投資家やトレーダーが自身の取引活動に使う資金を効果的に管理し、リスクを最小限に抑えながら収益を最大化するための戦略やプロセスを指します。資金管理は、リスク管理と密接に関連しており、損失を最小限に抑えながら利益を最大化することを目指します。

資金管理と一言でいってもいくつかの要素があり、主要なものはいかのとおりです。

- リスク許容度の確立: 投資家は自身のリスク許容度を理解し、それに基づいて投資やトレードの戦略を立てる必要があります。これにより、マーケットの変動や予期しない事態による損失を最小限に抑えることができます。

- ポジションサイジング: ポジションサイジングは、取引ごとにどれだけの資金をリスクにさらすかを決定するプロセスです。適切なポジションサイジングは、リスクを均等に分散し、過度のリスクを回避するのに役立ちます。

- ポートフォリオの分散: ポートフォリオの分散は、異なる資産クラスや市場に投資することで、リスクを分散させることを意味します。これにより、特定の市場の変動がポートフォリオ全体に与える影響を緩和し、全体的なリスクを減らすことができます。

- 損失を最小限に抑える戦略: 資金管理は、損失を最小限に抑えるための戦略も含みます。損失を制限するためのストップロス注文やその他のリスク管理ツールを使用することが重要です。

- 利益確定の戦略: 同様に、利益確定の戦略も資金管理の重要な側面です。利益確定の目標を設定し、利益が一定のレベルに達した場合にポジションを手放すことで、投資家は利益を確保することができます。

資金管理は投資やトレードの重要な側面であり、市場の変動やリスクに対する対処策を含む綿密な計画が必要です。これにより、投資家は資金を守りながら持続可能な収益を追求することができます。

出してもいい損失の大きさ リスク許容度を確立しよう

まずは1回のトレードで出してもいい損失額をエントリーする前に決めましょう

損失の許容範囲の大きさは人によって変わりますが、僕は次のトレード1回で取り返せると思える金額にしています

あんまり損失を取り返そうという気持ちでトレードするのはよくないので相場状況に合わせた対応が必要ですが、自分が今まで取れたことがあって自身のある利確値幅×きちんと冷静にトレードできる取引量が僕の基準です

大事なのはその損失を出してしまってもまだ大丈夫と思えることが損失許容範囲を決めるときには重要です

まだ大丈夫と思えれば損切りがいくらかスムーズにできますし、次のトレードも安定したトレードができやすいと思います

自分が許容できない範囲まで含み損が膨らんでしまうと不思議なことに損切りを遠くに遠くにずらしてしまいます

普通に考えればありえない行為に思えますが、こればかりは経験してみないとわからないです

今までもたくさんのトレーダーがこれで資金をゼロにして退場しています

トレード始めたばかりのころからいきなり稼ぐとかじゃなく、まずは生き残ることです

勝ったり負けたりで結局±0なら十分位の気持ちで1年くらいトレードを続けていけばいろんなことが見えてくると思います

これから自分のリスク許容度を決める人はこんなステップで考えてみましょう

財務状況の評価

まず、自身のオサイフ事情を評価しましょう。

将来の予想される収入、支出、債務、および他の財務目標を考慮して、投資やトレードに使える余剰資金の量を把握します。

まず、収入と支出を正確に把握しましょう。

収入は給与や事業収入などの収入源から得られる金額です。

支出は日常生活費やローンの返済など、固定費や変動費を含む全ての支出を含みます。

収入から支出を差し引いた残金が、投資や貯蓄に使える余剰資金です。

次に、資産と負債をリストアップします。

資産には不動産、投資、預貯金、車などの所有資産を含みます。

負債には住宅ローン、クレジットカードの残高、学生ローンなどの借り入れが含まれます。

資産から負債を差し引いた純資産額が、自身の純資産状況を示します。

その後、将来の目標や不測の出費に備えたお金も考慮に入れます。

適切な緊急時ファンドやリタイアメントプランに加えて、将来の教育費や大規模な資産購入のための資金も計画しておくことが重要です。

さらに、現在の投資や保険の状況も確認しましょう。

投資ポートフォリオのバランスやリスク分散、保険のカバレッジ範囲などを確認して、将来のリスクに備えることが必要です。

最後に、税金の影響も考慮に入れます。

所得税や資産税などの税金負担を考慮して、実際に手元に残る資金を正確に把握します。

投資目標の明確化

投資目標を明確に定義します。

投資目標としてまずは方針を明確にします

資産の成長、収益の安定性、リタイアメントの資金を準備するなど人によって方針は様々です

目的に応じてリスク許容度が異なることがあります

投資期間

投資の期間もリスク許容度に影響を与えます。

長期的な投資であれば、一時的な市場変動による損失を許容できるかもしれませんが、短期的な投資ではそのようなリスクを避けることが求められます。

心理的な要因

個々の投資家には異なる心理的な要因が影響します。

リスク許容度は、個人のリスクに対する忍耐力やストレス耐性に関連しています。

自身がどれだけのリスクを受け入れることができるかを正直に評価することが重要です。

こればっかりは投資をやってみないとわかりません

少額の資金で少しずつ投資を始めてみて、自分のメンタルを試してみましょう

現在の市場状況の分析

市場の状況やリスクレベルも考慮に入れる必要があります。市場が不安定な場合は、一般的にリスク許容度を下げることが推奨されます。

これらの要素を総合的に考慮して、自身のリスク許容度を明確に定義することが重要です。一度リスク許容度が決まれば、投資やトレードの戦略を立てる際にそれを指針にすることができます。また、投資家は定期的に自身のリスク許容度を再評価し、新たな状況に合わせて調整することも忘れてはいけません。

ポジションサイジングによる資金管理

FXにおいては一度自分がトレードする通貨ペアを決めてしまったら基本その通貨ペアだけでトレードすることになると思います

そのため銘柄選びなどによるリスク管理/資金管理をする必要はなく、ポジションサイジング(ポジションの大きさの管理)による資金管理がメインになります

ポジションサイジングは、取引ごとにどれだけの資金をリスクにさらすかを決定するプロセスです。

一般的に、投資家は1つの取引で全資金をリスクにさらすことなく、ポートフォリオ全体や一連のトレード全体でリスクを分散させるために、適切なポジションサイジング戦略を採用することが重要です。

ポジションサイジング①pipsで管理する

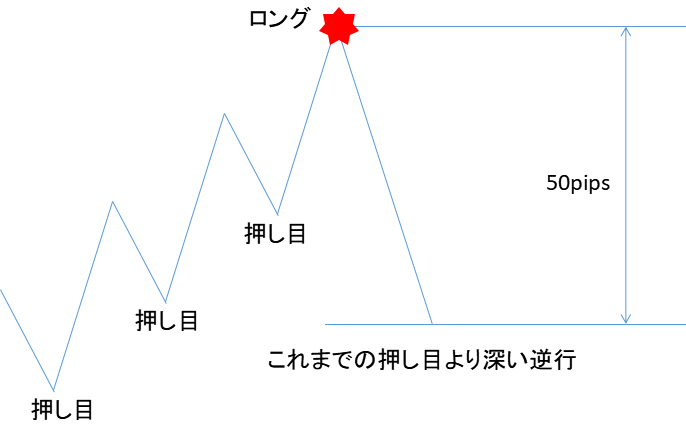

自分がエントリーしようとするレートからどれだけ逆行したら損切りするかを決める際に、何pips逆行したら損切りするという値幅を最初に決めるパターンです

例えば1.18でユーロドルをショートして50pips逆行したら損切りすると最初に決めます

この値幅というのは自分のトレード対象のボラティリティから普段ならどれくらいの幅の押し目をつけるかなどの経験から決める値です

そして次に50pips逆行しても損失が自分の許容範囲に収まるように取引量を調整します

例えば10万円が損失の許容範囲とすると20万通貨が取引量の上限になります

- エントリーするレートから利確するレート、損切りするレートまでの幅(pips)を決める(全トレード共通の値幅)

- 現在のレートから決済レートまで動いた時の損益が許容範囲に収まるように取引量を調整する

ポジションサイジング②値動き予想ベースで管理する

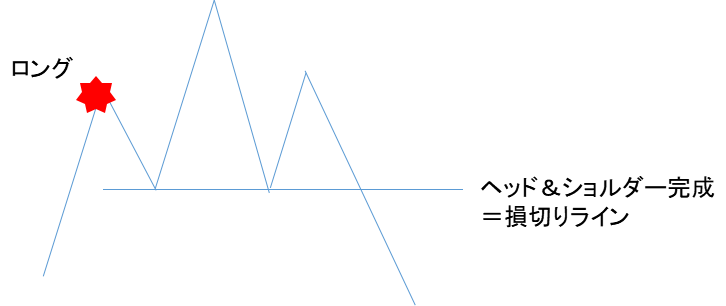

2つ目の資金管理方法は損切りレートをベースにするという意味では①と同じですが、損切りレートの決定方法が異なります

②の方法では損切りレートを自分の値動きの予想の悪い方が当たったことが確定するレートに設定します

つまり、上昇トレンドとみてロングを入れる場合なら、こういう値動きをしたら上昇トレンドが終了して、ロングする前提が崩れたと見るのかの判断基準になるレートを損切りレートとします

損切りレートを決めることで①同様損失許容範囲が決まっていれば取引量も決定されます

ポジションサイジング③取引量ベースで決定する

取引量が決まれば、値動きに対する損益の変動も決まります

トレード対象のボラティリティがふだんどおりなら、取引量を固定すればいつもと同じ感覚でトレードができます

いくらpipsやレートで考えようと意識していても、取引量を普段より増やしたときのトレードはなんとなく落ち着かないものです

なのでまず初めに自分がまともにトレードできる取引量を決めましょう

目安としては、少し抽象的ですが、目標レート、損切りレートまで動いても損益に自分がドキドキしない程度の取引量に収めるのがいいです

”ドキドキしない”というのが抽象的で人によってバラバラだと思いますが、僕の場合の例を紹介します

僕はS&P500指数のCFDトレードをしています

だいたいエントリーしてから数日で決済することが多いです

そのトレードでは1回で100pips利幅が取れればいいかんじ

20~30pipsくらいの値動きはいつもあるかなというイメージで、だいたい50pips~100pipsくらいの値幅を狙うことが多いです

そういうトレードで10pipsくらいの損失でやばいかもと思ったり、10pipsの利益でうれしい!早く利確したい!と思ってしまうようだと、もう自分の許容範囲を超えてしまってますね

あくまでも値動きが自分の想定通りに動いているかどうかがトレードの判断基準なので損益金額でトレード判断を歪めてしまうような取引量は自分の器にあっていないと自覚するべきです

最初は小さい取引量でトレードを初めて、トレード対象の傾向が分かってきた、損益の変動に慣れてきたと思ったら取引量を徐々に増やしていくのがいいと思います

おすすめは方法③

僕のおすすめは方法③の取引量を最初に決めるやり方です

取引量の影響はトレード判断にどうしてもでてしまいます

方法①、➁で損切りレートを近めにして取引量を増やすというやり方もなくはないですが、利益がでてくるとふだんより利益が増えるスピードが速くてうまくポジションを引っ張れないことが多いです

また、損切りを近づけるというのは当然損切りされやすくなるということでもあるので、よっぽど自信があるときしかできません

まずは最小取引単位からスタートして損益の変動に慣れてきたら少しずつ取引量を増やしていきましょう

損失がでても利益が出ても損益の金額に対しては何にも感じないという状態がトレードするときの心境としてはベストだと思っています

ポートフォリオの資金管理

株式投資など銘柄選択を行う場合には、ポートフォリオの管理によりリスクの大小やトータル利回りのコントロールをします

ポートフォリオの分散

ポートフォリオの分散は、異なる資産クラスや市場に投資することでリスクを分散させることを指します。

単一の資産に依存することなく、複数の資産に投資することでリスクを最小限に抑えることができます。

ポートフォリオの分散による資金管理の重要性と方法について詳しく説明します。

- リスク分散: ポートフォリオの分散は、投資家が単一の資産や市場に依存しないようにすることを目的としています。異なる資産クラス(株式、債券、不動産、コモディティなど)や異なる地域市場に投資することで、特定のリスクに対する曝露を最小限に抑え、全体的なリスクを分散させることができます。

- リタイアメントや将来の目標への適用: ポートフォリオの分散は、将来のリタイアメントや特定の財務目標に向けた資産の成長を支援します。リスクを分散させることにより、将来の金融目標を達成する確率を高め、不測の出来事に対する備えを強化できます。

- リスクリワードの最適化: ポートフォリオの分散により、リスクとリターンのトレードオフを最適化できます。異なる資産クラスの組み合わせを使用することで、リスクを最小限に抑えつつ、期待されるリターンを最大化することが可能です。

- 市場の変動に対する防御策: 市場は変動するものであり、特定の資産クラスが上昇し、他の資産クラスが下落することがあります。ポートフォリオの分散は、特定の市場の変動による損失を緩和し、全体的なポートフォリオの安定性を高める役割を果たします。

ポートフォリオの分散を実行する際、以下のポイントに留意することが重要です。

- リスク評価: 各資産クラスや投資に関するリスクを評価し、リスクとリターンのバランスを理解します。

- 目標アセット配分: 目標のアセット配分を設定し、それに基づいて資金を異なる資産クラスに分散させます。

- 定期的な再評価: ポートフォリオの分散は市場状況や投資目標に応じて定期的に再評価されるべきです。ポートフォリオのバランスが変わった場合は、調整が必要です。

ポートフォリオの分散による資金管理はリスク管理の重要な要素であり、リスクを最小限に抑えながら資産の成長を促進するために使用されます。

リバランスの定期的な実施

ポートフォリオのリバランスは、投資比率が目標に対して変化した場合に行われます。

例えば金融系に30%、製造業に30%、ITに40%の配分で最初に投資をしていたとしても各銘柄、業界の調子によって株価が変動しポートフォリオのバランスも変わってきます

これを再調整して計画どおりの投資比率にすることで利回りやリスクを目標レベルに近づけることがリバランスの狙いです

リバランスはどうして必要なの?

- リスク管理: ポートフォリオのリバランスは、リスク管理の重要な要素です。市場の変動により、ポートフォリオ内の資産の相対的な価値が変わることがあります。リバランスにより、投資家はポートフォリオ内のリスクを最小限に抑えることができます。

- 投資目標の維持: ポートフォリオのリバランスにより、投資家は投資目標に向けたアセット配分を維持することができます。例えば、株式市場が好調である間にポートフォリオ内の株式の割合が上昇した場合、本来の目標のアセット配分に戻すためにリバランスが必要です。

- リターンの最適化: リバランスはリターンの最適化を可能にします。投資家はリバランスを通じて、リスクとリターンのトレードオフを最適化することができます。市場の状況に応じて資産の配分を調整することで、ポートフォリオの全体的なリターンを最大化できます。

- 市場状況への適応: リバランスは、市場の状況や経済環境の変化に適応するために必要です。市場が変動する中で、特定の資産クラスが他の資産クラスよりも成長することがあります。ポートフォリオのリバランスにより、投資家は市場の変化に適応し、投資目標に沿った戦略を維持できます。

ポートフォリオのリバランスは投資家が長期的な目標を達成するために重要なプロセスであり、定期的なリバランスはポートフォリオの健全性を維持するために不可欠です。

コメント