投資の本には、必ずといっていいほど損切の重要性が書かれています

確かに、含み損をいつまでもかかえているよりも有望な銘柄に乗り換えた方が資金を有効に活用できるというのは、頭では理解することができます

しかし、それでも損切というのは心理的に難しいもの

その原因の一つは人間の心理的な傾向にあります

自分の心の”癖”を知れば対策もとれるようになるはず

損切りを邪魔する自分の心について知り、損失を最小限に抑えましょう

利益と損失ではリスクに対する態度がちがう

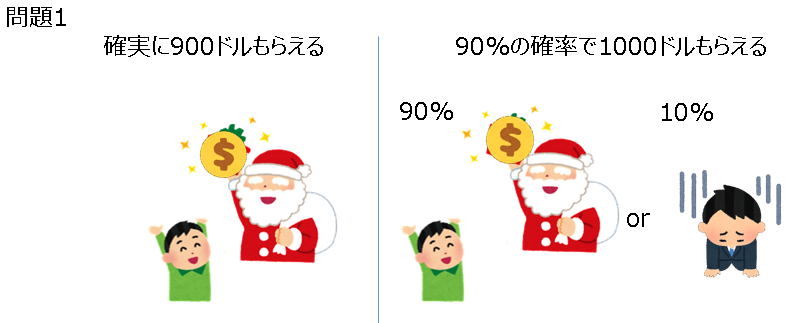

これから出すお金に関する2択問題について直感で答えてみてください

サンタが次の2択のうちどちらかの条件でお金をくれるといってきました

あなたはどちらを選びますか?

- 確実に900ドルもらえる

- 90%の確率で1000ドルもらえる

罰ゲームでお金を貼らないといけません。どちらの条件を選びますか?

- 確実に900ドル失う

- 90%の確率で1000ドル失う

どうでしたか?

多くの人は、問題1では確実に もらえる方を、問題2では90%の確率で1000ドルを失う選択肢を選ぶそうです

つまり、利益に関しては、リスクを回避しようとして無難な選択をし、損失については冒険する傾向があるということです

“参照点”からどう変化するかが判断基準になる

お金の変化について、基準となる点、参照点からどう変化するかが選択の価値判断に影響を与えます

次の問題では人が、利益に対してはリスク回避、損失に対してはリスク追求の選択をすることが、さらにはっきりとわかります

①最初に1000ドルもらう

➁その後、次の2択を選ぶ

- 50%の確率で1000ドルもらう

- 確実に500ドルもらう

①最初に2000ドルもらう

➁その後、次の2択を選ぶ

- 50%の確率で1000ドル失う

- 確実に1000ドル失う

この問題でも問題1、2と同じような選択を大勢の人がします

つまり

- 問題3では確実に500ドルもらえる方を選ぶ(利益の場合、確実な方を選ぶ)

- 問題4では50%の確率で1000ドル失う方を選ぶ(損失の場合、ギャンブルを選ぶ)

問題3、4どちらの問題でも、選択の結果は次の2つのどちらかです

- 確実な道を選べば富が1500ドル増える

- ギャンブルを選べば同じ確率で1000ドルか2000ドル増える

それなのに、問題3と4でどちらも各自な方を選んだり、どちらもギャンブルを選ぶ人が少ないのはどうしてでしょう

それは基準になる参照点が問題が始まるまえの±0円の状態ではなく①のお金をもらった後の状態だからです

その参照点からの変化が人の心理にとっては大事で、それに比べれば最終的な状態の価値というのは小さくなってしまいます

デイトレードでも、この傾向は現れます

大きめの含み益がある状態から少しレートが下がってきたんです。利益を確定するべきかとも思ったんですけど、含み益が最大になったレートに戻るまで待ちました

とか

含み益がではじめてて、目標には達してないけど利確しちゃいました

みたいなことが経験ある方もいると思います

裁量トレード(その場の状況に応じて判断するトレード)では自分は一貫した判断基準をもっていると思っていても、利益確定するときと損切りをするとき、勝っている日と負けている日では判断基準に違いがでていることもあるかもしれません

プロスペクト理論の軸になる3つの認知的特徴

プロスペクト理論の詳しい説明に入る前に理論の軸になっている、3つの人の感じ方の特徴を知っておきましょう

- 評価が中立の参照点に対して行われる

- 感応度逓減性

同じ変化でも自分の環境によって、変化の大きさの感じ方が異なること

例えば、明るい部屋と暗い部屋ではろうそくの火の明るさは違って感じますよね - 損失回避性

損失を利益よりも強く感じ、その結果損失を避ける傾向が強くなります

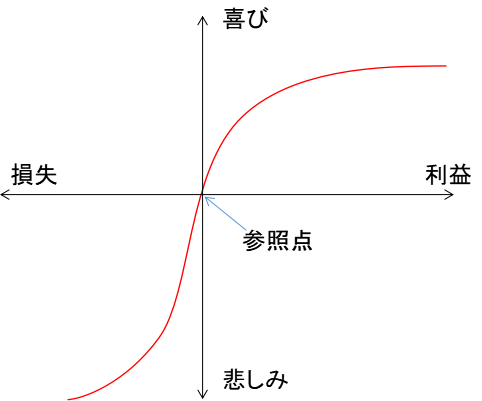

価値関数グラフ

3つの認知的特徴は以下の価値関数のグラフにはっきりと表れています

このグラフは、利益と損失の心理的価値を表しています

このグラフで着目してほしいのは次の点です

①グラフがS字型になっている

グラフがS字になり、中心の参照点から離れるほどグラフの傾きが小さくなっています

利益、損失どちらについても額が大きくなるほど感応度が逓減することを示しています

もう少しかみ砕いて書くと、含み益、含み損が大きくなってくると最初の含み益(損)が出始めたころは一喜一憂していたような額がうごいてもどうでもよくなってくるということです

➁損失側の傾きの方が大きい

損失に対する感応度は同じ額の利益に対する感応度よりも強いことがわかります

つまり同じ額でも利益を得た時の喜びより、損失を被った時に悲しみの方が大きいということです

では、喜びに対して悲しみはどれくらい大きいのでしょう

損失回避倍率

利益の感応度に対して損失の感応度がどれだけ高いかを知るために次のような調査が行われました

あなたはコイン投げのギャンブルに誘われました

コイン投げのギャンブルでルールは以下のとおりです

- 表がでたら150ドルもらえます

- 裏が出たら100ドル払います

①このギャンブルは魅力的ですか?

➁もらえる金額を自分で決めれるなら最低何ドルもらえるならこのギャンブルに応じますか?

ふつうに考えれば、期待値がプラスなので得をする可能性が高い有利な条件のように見えます

しかし、実際に自分がこの状況に立たされた時のことを想像してみてください

100ドルを失うのもなかなか痛くないですか?

そう思うとそれなりの金額をもらえないとこのゲームには参加できない気もします

➁でもらえる金額を高く設定する人ほど、”損失回避的”であるといえます

多くの人は➁で約200ドルと答えたそうです

この結果から、人にとって損失は利益の2倍強く感じられるということがわかります

プロスペクト理論的心理のトレードへの影響

損失が僕たちの心に与えるダメージは利益を得た時よりもかなり大きいことがわかりました

この心の特性は、FXトレードにどんな風に影響しているのでしょうか

プロスペクト理論的心理のトレードへの影響を把握して、対策をトレードルールに加えることで心理にトレードを邪魔されないようにしましょう

プロスペクト理論的心理の邪魔①損切りが必要なタイミングでできない

含み損がでたときを考えましょう

人は損失に関してはリスク追及的です

なのでエントリーするときにこのくらいいったら損切りだなとなんとなく思っていたレートまで動いたとしても、“ここから戻るかもしれない、損失を減らせるかもしれない”と考えてさらに損失が大きくなるリスクをとって、ポジションをホールドしてしまう人が多いのです

問題➁や④でギャンブルの選択肢をとってしまうのと同じですね

プロスペクト理論的心理の邪魔➁利益確定が早すぎる

利益については、今出ている含み益を無難に確定したい、という心理が働き利益をのばしきれないということがあります

このとき、価値関数のグラフの真ん中の参照点は、含み益がでている状態です

そこから損失がでると、同じ金額利益がでたときよりも大きい不満が生まれます

そのストレスに耐えられず利益を早めに確定してしまうのです

プロスペクト理論的心理への対策

含み益、含み損が出た状態に直面すると誰でも心が動きます

そのせいで最初はあったはずの値動きの想定とは関係なく、損益の金額でトレード判断をしてしまいます

そうすると、後はプロスペクト理論に沿ったトレードになってしまい、利益は伸ばせず損失は許容範囲外まで確定しないという悪いトレードになってしまいます

損益の金額ではなく、値動きが自分の想定とあっているかあっていないかというのを判断基準にしましょう

ロングしているなら、この抵抗線までは伸びそうだとか、このラインを割ると下降トレンドに入ってしまいそうだとか、いい方と悪い方のプランを1つずつもってエントリーするようにしましょう

できればそのプランに沿って値動きが推移した場合の利確レート、損切りレートもエントリー時に決めてしまって指値、逆指値注文を入れておくのがプロスペクト理論的心理を介入させないためにはベストです

プロスペクト理論のよくある質問

損切りができない主な心理的原因は何ですか?

トレードで損切りができないのは、プロスペクト理論における「損失回避性」が強く働くためです。人は同じ金額でも利益より損失の方を強く感じる傾向があり、「損を確定させたくない」「戻るかもしれない」という思考で決断を遅らせてしまいます。

「参照点」とは何を指し、トレードにどう影響しますか?

参照点とは、損益を判断する基準となる点のことです。たとえばエントリー時点を基準に、そこからどれだけ利益や損失が出たかを評価します。この参照点が変化することで、トレーダーの感情や行動も変わりやすくなります。

プロスペクト理論では、利益と損失で人の態度はどう変わるのですか?

利益の場面では人はリスクを避けようとし、損失の場面ではリスクを取る傾向があります。つまり、利益が出ると早めに確定したくなり、損失が出ると取り返そうとしてポジションを引っ張るという非合理的な行動が起きやすいのです。

「価値関数グラフ」は何を表しているのですか?

価値関数グラフは、利益と損失に対する人の感じ方の違いを表しています。利益側は緩やかに、損失側は急激に下がるS字カーブを描き、同じ金額でも損失の痛みが利益の喜びより大きいことを示しています。

含み益が出ているときに起こる心理的な落とし穴は何ですか?

含み益が出ているとき、人は「このまま伸びるかもしれない」という期待と「せっかくの利益を失いたくない」という恐れの間で揺れます。その結果、利益を早く確定してしまい、伸ばせるチャンスを逃すことがあります。

含み損が出ているときに起こる心理的な落とし穴は何ですか?

含み損が出ていると、「戻るまで待てばいい」と考えて損切りを先延ばしにする傾向があります。損を確定することが心理的に痛いため、現実を受け入れられずに損失を拡大させてしまうことがあります。

トレードで心理的悪循環を断つための対策はありますか?

対策として、エントリー時に損切りと利確のラインを決めておくことが有効です。また、逆指値注文を活用して自動で決済されるようにすれば、感情に左右されずにトレードができます。

損切りや利確を事前に設定するメリットは何ですか?

あらかじめ設定しておくことで、感情的な判断を防げます。値動きに一喜一憂せず、冷静にルールに従って取引できるため、長期的に安定したトレードにつながります。

「感応度逓減性」とは何を意味しますか?

感応度逓減性とは、変化量が同じでも感じ方の強さが変わる心理現象です。たとえば小さな損失は強く感じるのに、大きな損失になると感覚が鈍くなるなど、トレードでも金額の大きさによって感情の反応が変化します。

初心者トレーダーがまず意識すべき行動は何ですか?

最初に行うべきは、取引前に損切りと利確のルールを明確に決めることです。どんな値動きになっても感情で判断を変えないようにすることで、冷静なトレードを維持できます。

まとめ

損切りができない理由は、知識や経験の不足ではなく、人間に共通する心理的な傾向にあります。

プロスペクト理論によると、人は損失を利益よりも強く感じるため、損を確定させる行為を本能的に避けようとします。

その結果、「もう少し待てば戻るかもしれない」という希望的観測に陥り、損失を拡大させてしまうのです。

この心理を克服するには、あらかじめ損切り・利確の基準を決めておき、感情を排除したルールに従うことが重要です。また、損益の金額ではなく「トレードの一貫性」や「再現性」を重視する意識に切り替えることで、長期的に安定した結果を得やすくなります。

つまり、損切りの本質は「技術」ではなく「心理のコントロール」にあります。自分の感情を理解し、理論的に判断できる仕組みを作ることが、成功するトレーダーへの第一歩です。

コメント