投資の世界では、高いリターンを約束する魅力的な案件が数多く存在します。

しかし、その中には違法な手法を用いた詐欺も潜んでいます。

その代表的な手口の一つが「ポンジスキーム」です。

本記事では、ポンジスキームの仕組みや見分け方、実際の事例、そして被害に遭わないための対策について詳しく解説します。

投資詐欺の被害を防ぐために、ぜひ最後まで読んでみてください。

ポンジスキームとは?

ポンジスキームとは、新たな投資家から集めた資金を既存の投資家への配当に充てる詐欺的な投資手法のことです。

ポンジスキームでは、最初に元本保証・高配当などといった謳い文句で、投資家から資金を集めます。

集めた資金を実際に運用することはなく、投資家から預かった資金をそのまま配当金として還元します。

しかし、それでは資金が徐々になくなってしまうため、どんどん新しい投資家を集め、すでにいる投資家へ還元するということを繰り返します。

当然、新しい投資家を集めることができなくなれば資金は足りなくなります。

詐欺師は配当システムが破綻してきたタイミングで、投資家から預かった資金を持ち去り音信不通になります。

この手法は、1920年代にアメリカでチャールズ・ポンジが行った詐欺に由来しており、現在も世界中で同様の手口が後を絶ちません。

ポンジスキームの仕組み

ポンジスキームの具体的な仕組みをもう少し詳しく見てみましょう。

① 詐欺師が「すごく儲かる投資がある」と宣伝します。

② 高い利回りを約束して、投資家からお金を集めます。

③ 最初のうちは、約束通りの高い利益を払います。

④ 噂を聞いた人がどんどん投資するようになります。

⑤ 新しい投資家から集めたお金を使って、古い投資家に利益を払い続けます。

⑥ どんどん規模が大きくなっていきます。

これがずっと続けば投資家にとってはおいしい話ですが、詐欺師はある程度お金が集まった時点で雲隠れしてしまいます。

仮にこのスキームで継続的に投資家に配当を分配しようとしても、いつかは必ず破綻します。

新しい投資家が入ってこなくなったり、大量の引き出しが起こったりすると、すぐに投資家に配当を払えなくなってしまいます。

ポンジスキームの見分け方・特徴

ポンジスキームは巧妙に仕組まれることが多く、見分けるのが難しい場合があります。

しかし、以下の特徴に当てはまる場合は警戒が必要です。

少しでも怪しいと感じたら、十分に情報を調べ、投資を決断する前に第三者の意見を聞くことが大切です。

金融庁からの委託機関を名乗る

ポンジスキームの見分け方・特徴1つ目は、「金融庁からの委託機関を名乗る」ことです。

詐欺業者は「金融庁認可」や「金融庁委託機関」といった言葉を使い、信頼できる業者であると装います。

実際に金融庁の公式サイトで登録業者かどうかを確認することが重要です。

公的機関を装っていても、安易に信用せず、正規の登録情報を確認しましょう。

「認可」「許可」「指示」などの言葉も公式感がありますが、業者が顧客を信じ込ませるために意図的に使っている可能性があるので注意しましょう。

公的機関を連想させる名称

ポンジスキームの見分け方・特徴2つ目は、「公的機関を連想させる名称」を名乗っていることです。

1つ目の特徴と似ていますが、「○○投資管理機構」や「○○金融安定協会」など、公的機関を思わせる名前を使い、信用させるケースがあります。

これらの名前は、一見すると信頼できそうに見えますが、実態のないペーパーカンパニーである可能性が高いです。

名刺をもらったら、必ずどんな事業者なのかネットなどで調べてみましょう。

「必ず儲かる」「元本保証」を謳う

ポンジスキームの見分け方・特徴3つ目は、「絶対損をしないと謳っている」ことです。

投資に絶対はありません。

「必ず儲かる」「元本保証」といった謳い文句を使用する業者には注意が必要です。

元本保証されるのは、銀行の預貯金や個人向け国債だけです。

法律上、上記以外の商品を元本保証の商品として販売することはできません。

また、投資にはリスクが必ず伴うため、リスクなしで高い利益が得られるという話は基本的に信用してはいけません。

「元本保証」や「絶対損をしない」というフレーズが出たら警戒しましょう。

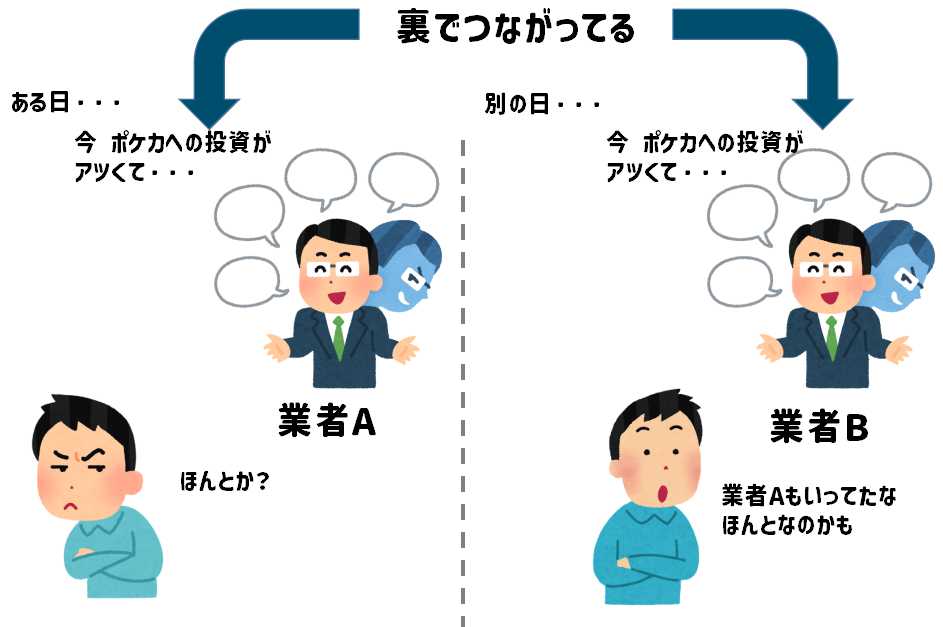

複数の業者から代わる代わる投資話がある

ポンジスキームの見分け方・特徴4つ目は、「複数の業者から代わる代わる投資話がある」ことです。

一つの業者だけでなく、複数の業者から同様の勧誘を受ける場合、それらが共謀している可能性があります。

特に、似たような案件を異なる業者から紹介された場合は、慎重に調査することが重要です。

こうした手口は詐欺グループが協力して資金を集めるために行われることが多いです。

「ここだけの話」を持ちかける

ポンジスキームの見分け方・特徴4つ目は、「ここだけの話」を装うことです。

「今だけの特別な案件」など、限定感を煽る手口が多く使われます。

他にもこのような言い回しには注意が必要です。

- 1万人の中から当選しました

- 今だけのキャンペーンです

- この情報、まだ表に出てないんですけど・・・

- あなたなら信頼できると思って・・・

自分は数少ない「選ばれた」人間だと思うと、千載一遇の投資話を逃すまいと思いがちですが、怪しい部分がないか一度冷静になって考えましょう。

金融庁に登録がない

ポンジスキームの見分け方・特徴5つ目は、金融庁に登録されていないことです。

正規の金融商品取引業者は金融庁に登録されています。

登録がない業者は違法の可能性が高いです。

金融庁のウェブサイトで簡単に確認できるので、必ず事前にチェックすることをおすすめします。

- 預金取扱等金融機関

銀行はここに登録されています - 銀行等代理業者

- 外国銀行代理銀行

外国銀行の委託を受けて外国銀行 の業務の代理・媒介をしている銀行など

「海外の銀行」など詐欺師は実態をわかりにくくする話をしてきますが、ここで確認しましょう。 - 電子決済等代行業者等

ネットバンキング等のサービスを提供する業者が登録されます - 金融サービス仲介業者等

- 金融商品取引業者等

- 保険会社等

- 信託会社等

- 金融会社

- 為替取引分析業者

- 無尽業者

- 清算・振替機関等

- 監査法人等

初めは少額の投資から誘う

最初は少額の投資を促し、実際に配当を支払うことで信頼を得た後に、大きな金額を投資させる手口がよく使われます。

この手法に引っかかると、投資額を増やすほど被害も大きくなります。

最初に利益をもらえたとしても、それに惑わされず慎重に判断することが大切です。

紹介報酬がある

友人や知人を紹介すると報酬がもらえる仕組みは、ネズミ講に類似しているため注意が必要です。

特に、紹介が増えるほど報酬が増えるような仕組みは詐欺の可能性が高いです。

安易に他人を勧誘しないようにしましょう。

海外物件への投資

ポンジスキームでは海外不動産投資など、実態が把握しづらい案件を利用するケースがあります。

海外の投資案件は情報が少なく、詐欺に悪用されやすいのが特徴です。

現地の情報を十分に調べるか、信頼できる専門家に相談することが重要です。

もし十分な情報が得られないなら投資をするべきではありません。

相場より高利回り

市場平均よりも極端に高い利回りを保証する投資案件は、詐欺の可能性が高いです。

投資の基本はリスクとリターンのバランスであり、異常に高い利回りが提示された場合は慎重に調査しましょう。

ポンジスキーム業者が飛ぶ兆候

ポンジスキームは最終的に破綻する運命にあります。

そして詐欺師は資金が集まったらスキームが破綻する前にお金を持ち去る計画です。

場合によっては、飛ぶ前に瞬間的に資金を最大限に膨らませた後に飛ぶことも考えられます。

業者が飛ぶ前の兆候として、以下のようなものがあります。

- 配当の支払いが遅れる・出金を制限する

- 増資を促すキャンペーンを打つ・募集する投資家の数が急増する

- 問い合わせへの対応が遅れる

優良な投資案件だと思って関わりを持ち始めたとしても、上記のような兆候がないかは常に気に留めておきましょう。

ポンジスキームになぜ人はだまされるのか

ポンジスキームになぜ人は騙されるのでしょうか

「そんな単純な仕組みに、なぜ人はだまされるんだろう?」と傍から見ていると思ってしまいます。

ですが、ポンジスキームには当事者になると信じ込んでしまういくつかの「罠」が仕掛けられているんです。

最初は本当に利益が払われる

ポンジスキームに人が騙される理由1つ目は、最初のうちは本当に約束通りの利益が払われることです。

だから、投資した人は「これは本物だ!」と信じ込んでしまうんです。

詐欺師からすれば、後々より大きなお金を集めることができるので、最初の少額の配当など小さな投資です。

口コミで広がる

ポンジスキームに人が騙される理由2つ目は、口コミで広がっていくことです。

1つ目の理由として書いた通り、悪徳業者でも最初は配当をきちんと払います。

すると、投資家は「すごくいい投資先を見つけたよ!」と友達や家族にも教えたくなります。

友達や家族も業者から勧誘を受けるのではなく、知っている人から聞いた話なら少し信じやすくなりますし、人によっては同町圧力のようなものを感じる人もいるでしょう。

知人が楽にお金を得ていることを知ると、自分がやらないのは損な気にもなってきます。

投資家がある程度集まれば、あとは悪徳業者が労力をかけなくても自然に口コミで広がっていきます。

FOMO(Fear Of Missing Out)

ポンジスキームに人が騙される理由3つ目は、FOMOに上手く漬け込んでくることです。

「このチャンスを逃したら、もう二度とない!」そんな焦りの気持ちを、マーケティングの世界では FOMO(フォーモ) と呼びます。

FOMOは「Fear Of Missing Out」の略で、「取り残されることへの恐怖」を意味します。

身近なFOMOとしては次のようなものがあります。

- SNSで友人たちが楽しそうにしている投稿を見て、自分もその場にいたかったと思う

- 人気のイベントや商品が話題になっているときに「今買わないと損する」と焦って購入する

- 仮想通貨や株式が急騰しているとき、「乗り遅れたくない!」と判断が鈍ったまま買ってしまう

ポンジ・スキームは、この FOMO をうまく利用するんです。

もし、悪徳業者が「先着100名だけの超高配当投資案件」と話を持ち掛けてきたら、あなたも気を引かれてしまうのではないでしょうか。

複雑に見せかける

ポンジスキームに人が騙される理由4つ目は、業者が投資案件を複雑な洗練された仕組みに見せかけることで信じ込ませることです。

難解な金融用語を多用するなどもこの作戦の一部です。

- 複雑な金融用語の多様

「アルゴリズム取引」「高頻度取引(HFT)」「AIによるポートフォリオ最適化」「分散型金融(DeFi)」など、聞き慣れない金融専門用語を並べて、素人には仕組みが分からないようにします。 - 独自トークンや仮想通貨を導入

「当社独自のトークンで運用」「ブロックチェーン上の安全な取引」など、話題のテクノロジーに便乗して「先進的に見せる」ことがよくあります。 - 海外の銀行・ファンドを絡める

「スイスのプライベートバンクと提携」「ケイマン諸島のヘッジファンドで運用中」など、実態を確認しにくい海外機関を持ち出して信頼感を演出します。 - プロっぽいダッシュボードや運用報告書の提供

ウェブサイトやアプリにリアルタイム風の運用実績を表示したり、月次レポート(PDF)を配信して、「着実に利益が出ている」と信じ込ませます。

有名なポンジスキームの事例

ポンジスキームは、世界中でいろいろな事例があります。

有名なものをいくつか紹介しましょう。

バーナード・マドフ事件(アメリカ)

ポンジスキームの事例1つ目はバーナード・マドフ事件です。

2008年に発覚した、史上最大のポンジ・スキーム詐欺です。

約650億ドル(当時のレートで約6兆円)もの被害がありました。

マドフは、元ナスダック会長という信頼できる経歴を利用して、多くの投資家をだましたんです。

Bitclub事件

ポンジスキームの事例2つ目はBitclub事件です。

Bitclub事件は、ビットコインのマイニング設備への投資を装った大規模な詐欺事件です。

2014年から2019年にかけて行われ、被害総額は約800億円に上りました。

主犯格の4人が逮捕され、通信詐欺と非登録証券の売買の罪で起訴されています。

多くの投資家を「頭の悪い投資家」「羊」と呼ぶなど、被害者を軽視する姿勢も明らかになりました。

仮想通貨ブームに乗じた典型的なポンジスキームで、世界中の投資家が被害に遭いました。

プラストークン事件

ポンジスキームの事例3つ目はプラストークン事件です。

プラストークン事件は、AIを使った自動裁定取引で月利10%を謳う仮想通貨投資スキームでした。

2018年に始まり、2019年に崩壊。

実態はポンジスキームで、約1000万人が被害に遭い、被害総額は30億ドル相当に。

中国、日本、韓国を中心に広がり、多くの被害者は仮想通貨の知識が乏しい人々でした。

高利回りと紹介制度が人々を引き付け、大規模な詐欺に発展しました。

オレンジ共済組合事件

ポンジスキームの事例4つ目はオレンジ共済組合事件です。

「オレンジ共済組合事件」とは、高配当を謳って全国の高齢者などから巨額の資金を集めた共済事業の破綻事件です。

実態は自転車操業的な資金運用で、新たな出資金で過去の配当を賄う典型的なポンジスキームでした。

最終的に組合は破綻し、出資者の多くが資金を回収できず、大きな社会問題となりました。

信頼を装った組織ぐるみの詐欺として批判を浴びました。

これらの事例を見ると、ポンジ・スキームがいかに巧妙で、被害が大きくなる可能性があるか、よく分かりますよね。

ポンジ・スキームの被害にあったときの対処法

最後に、もし不幸にもポンジスキームの被害に遭ってしまった場合の対処法をお伝えします。

すぐに警察や消費者センターに相談する

被害に気づいたら、すぐに警察や消費者センターに相談しましょう。

早く動けば動くほど、被害を最小限に抑えられる可能性が高くなります。

主な相談先は以下のものがあります。

詐欺的な投資に関する相談ダイヤル(金融庁)

投資詐欺の相談ダイヤルです。

詐欺被害を受けた場合だけでなく、投資勧誘を受けて不審に思ったときや投資に悩んだときの相談も受け付けています。

相談の上、他の機関を紹介したり論点整理のアドバイスをくれたりします。

警察相談専用窓口

詐欺などの犯罪に当たるのか悩む場合は「#9110」に電話をかければ、電話をかけた地域を管轄する警察の相談窓口につながります。

関係部署が指導や助言、相手への警告などをしてくれます。

消費者ホットライン

消費者ホットライン「188」に電話すると、地域の消費生活センターや消費生活相談窓口につながります。

消費者ホットラインでは、消費生活においてどこに相談したらいいかわからないときに連絡すると相談窓口を案内してくれます。

未公開株通報専用窓口

未公開株などを騙った詐欺について相談を受けてくれるコールセンターです。

もし、未公開株への投資に勧誘されたらまずは相談してみましょう。

未公開株の勧誘は、日本証券業協会の協会員は原則禁止されています。

証拠を集める

契約書や領収書、メールのやり取りなど、できるだけ多くの証拠を集めましょう。

後々の手続きで役立ちます。

弁護士に相談する

被害額が大きい場合は、弁護士に相談するのもいいでしょう。

専門家のアドバイスを受けられます。

同じ被害者とつながる

同じ被害に遭った人たちと情報交換することで、新しい情報が得られたり、心の支えになったりします。

自分を責めすぎない

「なんでこんな簡単なことに気づかなかったんだろう」って、自分を責める人も多いです。

でも、あまり自分を責めすぎないでください。

プロの詐欺師はとても巧妙です。

これを教訓に、また前を向いて歩き始めましょう。

まとめ

さて、ここまでポンジスキームについて、詳しくお話ししてきました。いかがでしたか?

投資詐欺の手口を知っておくことは、とても大切です。

でも、だからといって投資そのものを怖がる必要はありません。

正しい知識を身につけて、賢く投資することは、将来のためにとても有益なことなんです。

今日学んだことを思い出して、怪しい投資話には十分気をつけてくださいね。

そして、もし少しでも「あれ?」と思うことがあったら、すぐに誰かに相談してください。

一人で抱え込まないことが、とても大切なんです。

みなさんが安全で賢い投資生活を送れることを願っています。

コメント